如何预测美国上市公司盈利趋势?这3个指标告诉你答案!

来源于:英为-推荐

发布日期:2024-12-22 17:33:48

盈利趋势对股票定价和市场走势有着至关重要的影响,值得投资者密切关注。同时,生产总值(GDP)、美国供应管理协会(ISM)的制造业PMI指数,还有芝加哥联储的全国活动指数(CFNAI)这些经济指标,都能深入反映影响美国企业赚钱能力的经济大环境,可帮助投资者判断华尔街的盈利预测是否靠谱。

在牛市火热的时候,市场情绪往往容易跟经济基本面脱节。这时候,华尔街的分析师们经常会因为盼着经济能马上走强,而一次次地调高未来的盈利预期,这种情况可不少见。不过,本文要谈论的是经济指标和盈利趋势之间相辅相成的关系。

先从经济本身谈起。

生产总值(GDP)GDP衡量的是一个国家或地区境内生产的所有商品和服务的总价值,是评估整体经济状况的可靠标尺。GDP增长,意味着经济活动更加活跃,通常会刺激消费和商业投资增加,从而推高企业盈利。反之,GDP缩减则预示着经济放缓,往往会挤压企业的利润空间。

这一点在数据中得到了充分验证。从历史来看,GDP增长与企业盈利增长紧密相连。美联储的数据显示,从1948年至今,实际GDP每增长1%,标准普尔500指数的盈利就会平均增长约6%。这充分说明了GDP在评估盈利趋势中的关键作用。我们也能很直观地看到这种关系。

此前我们提及:

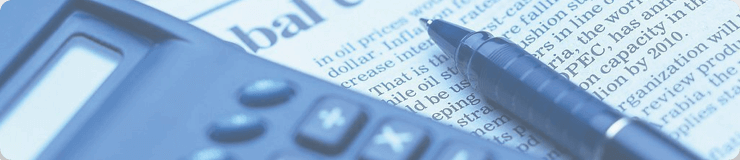

“自1947年以来,每股收益年均增长7.7%,而经济整体年均增长6.4%。考虑到消费在GDP计算中的重要地位,这种增长率之间的紧密关联是合理的。”

标准普尔500指数vs每股收益增长vs GDP增长

要更直观地理解这一数据,可以观察盈利增长的同比度变化与经通胀调整后的GDP之间的相关性。虽然有时盈利会偏离基础经济活动,但这往往是衰退前后的盈利波动所造成的。目前来看,经济与盈利增长非常贴近长期的相关水平。

标准普尔500指数盈利同比增速变化

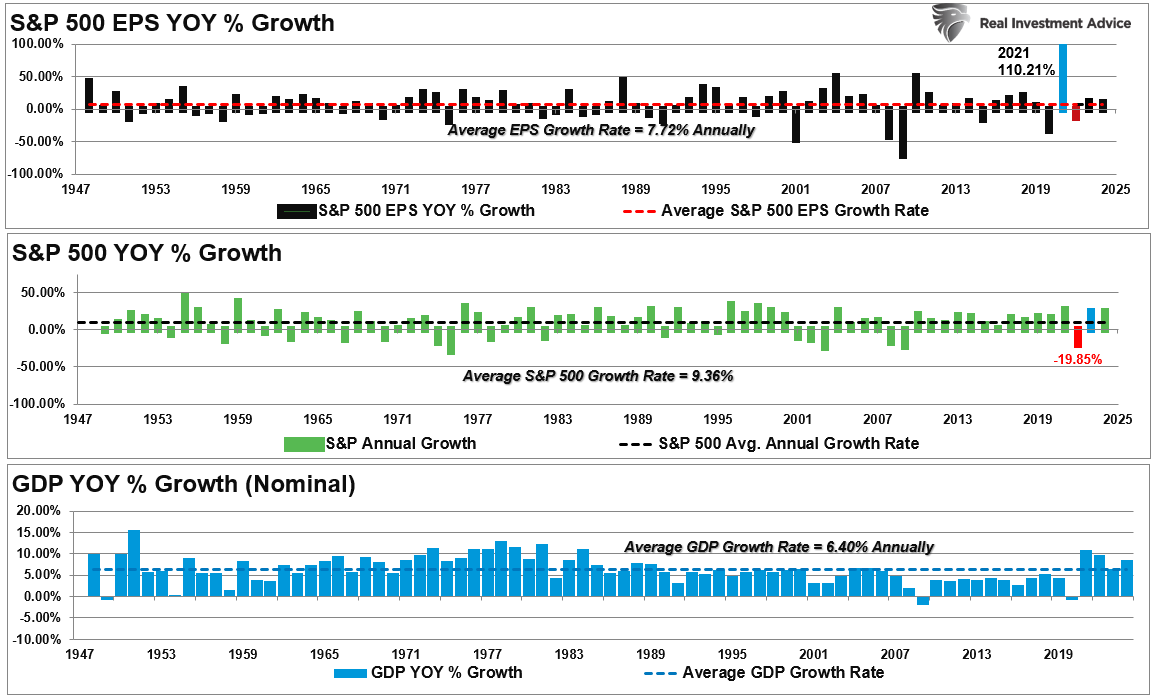

此外,正如我们之前所讨论的,市场与企业利润占GDP的比例之间也存在高度相关性。就像现在这样,市场有时会因为势头和心理因素而暂时偏离基本经济现实。但长期来看,这种偏离是难以持续的,企业盈利能力终究还是要回归到基础经济活动上来。

标准普尔500指数实际价格vs利润与GDP之比

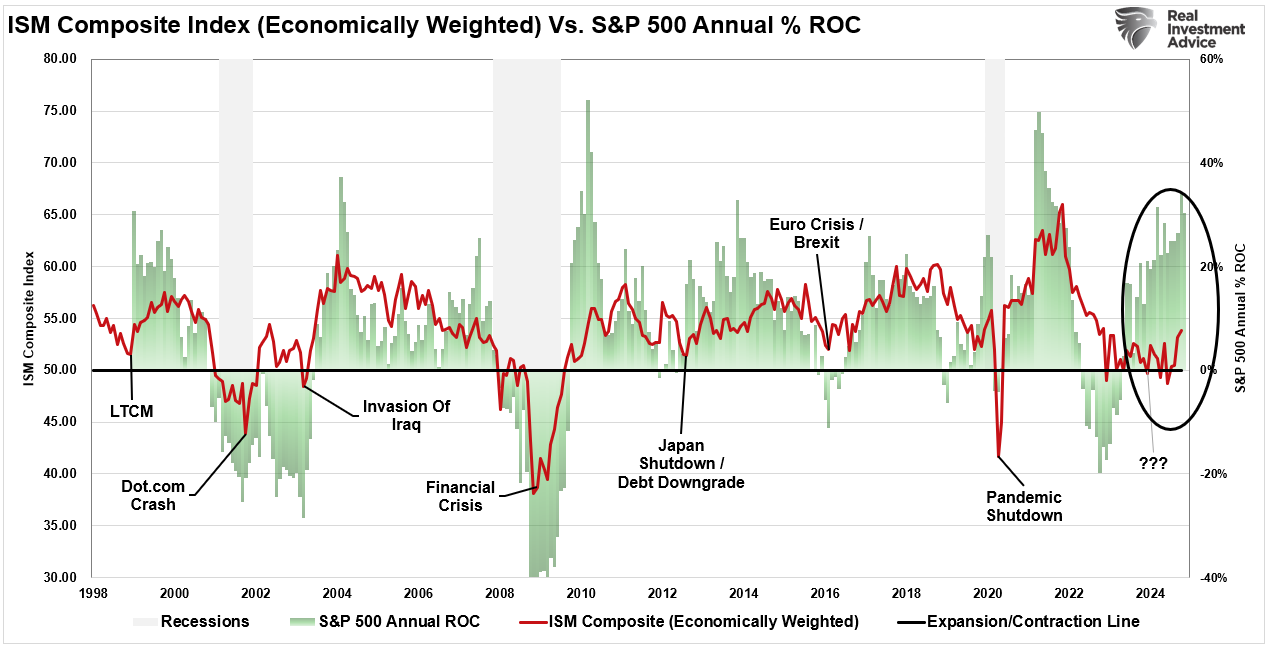

另外,ISM综合指数也能为我们提供关于2025年盈利情况的线索。

ISM制造业指数ISM制造业指数是制造业经济活动的风向标,备受各界关注。该指数通过收集采购经理在新订单量、生产规模及就业状况等核心方面的反馈进行编制。

- 当指数超过50时,表明制造业处于扩张状态,这通常对企业盈利增长起到积极作用。

- 反之,指数低于50则意味着制造业在收缩,这往往是经济不景气和企业利润下滑的先兆。

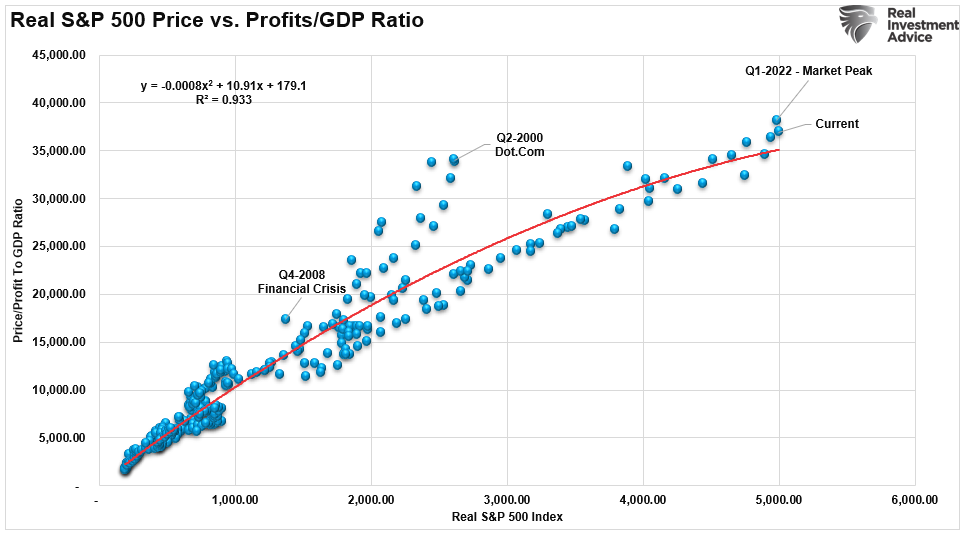

至2024年底,ISM制造业指数一直低于50的临界值,这标志着制造业已步入衰退期。这一数据与订单量减少、市场需求疲软的现状相呼应,也引发了人们对2025年企业盈利能力的担忧。尽管制造业在美国GDP中的占比仅为约20%,但它在供应链中的影响力巨大,对整体经济活动的波及效应不容小觑。

ISM制造业指数与标准普尔500指数每股收益同比变化

从图表中可以看出,企业盈利的增长与ISM制造业指数等经济指标紧密相连,这提醒我们在面对华尔街较为乐观的预期时应保持审慎态度。而且,即便我们将构成经济增长主力的服务业也纳入考量,并给予相应的权重,仍会发现股市的表现远远超出了基础经济活动的实际水平。

回顾历史,当盈利增长无法支撑起过高的预期时,这种超额收益往往难以持久。

ISM综合指数vs标准普尔500年度ROC

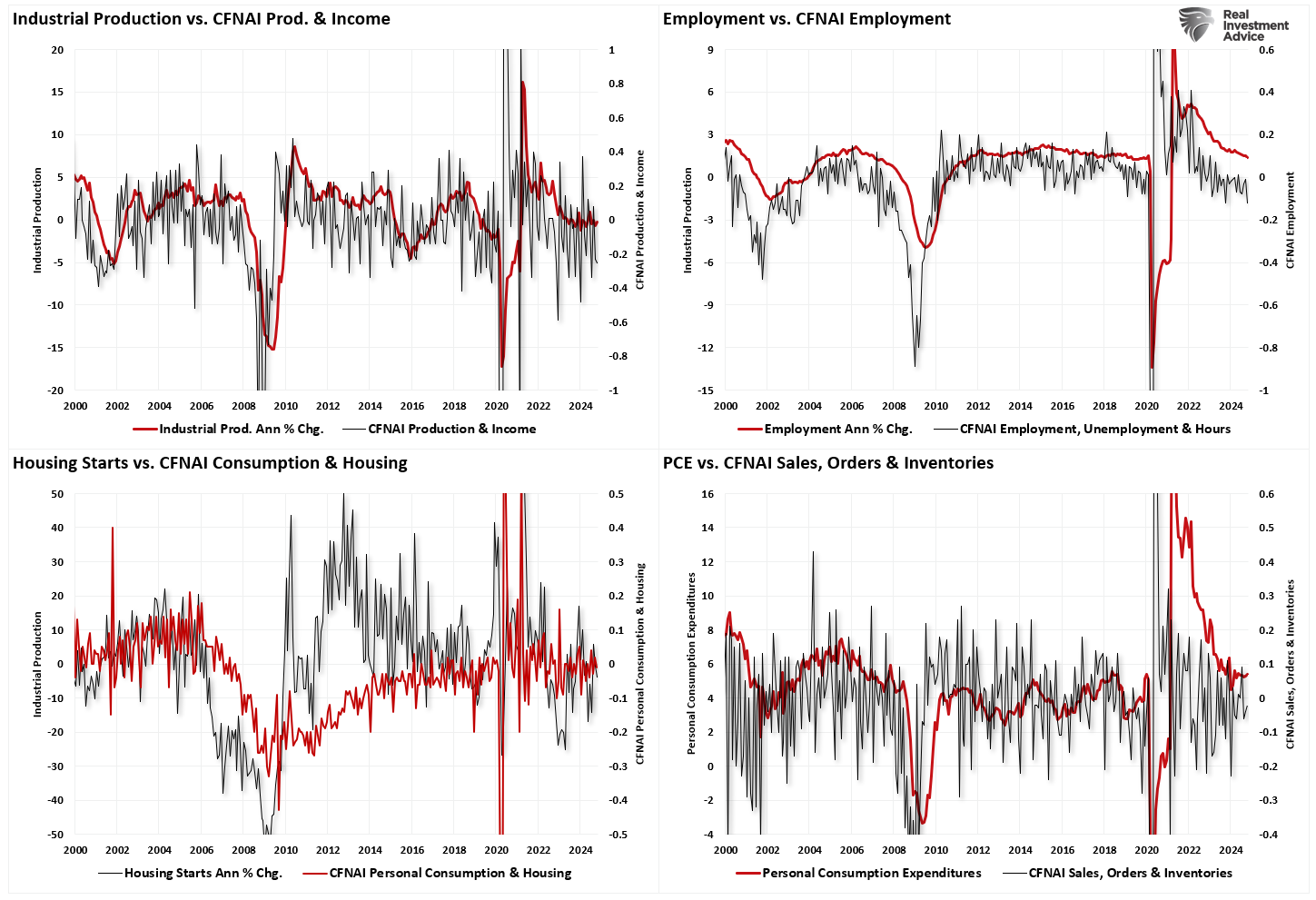

此外,还有一个值得关注的经济指标——芝加哥联储全国活动指数,它全面反映了经济状况,但遗憾的是,这一指标并未得到应有的重视。

芝加哥联储全国活动指数(CFNAI)CFNAI汇总了四大类别共计85项月度经济指标,涵盖:

- 生产与收入情况;

- 就业、失业及工作时长;

- 个人消费与住房市场;

- 销售额、订单量及库存水平。

当CFNAI数值高于零时,表明经济增长超出趋势水平;反之,低于零则意味着增长低于趋势。2024年10月,CFNAI数值为-0.15,显示出经济活动较为疲弱。若该指数持续处于负值区间,往往预示着经济衰退的风险增加。特别值得关注的是,就业指标透露出就业同比变化率将持续下滑,工业生产将减缓,个人消费也将有所缩减。

CFNAI vs 經濟指標比較數據

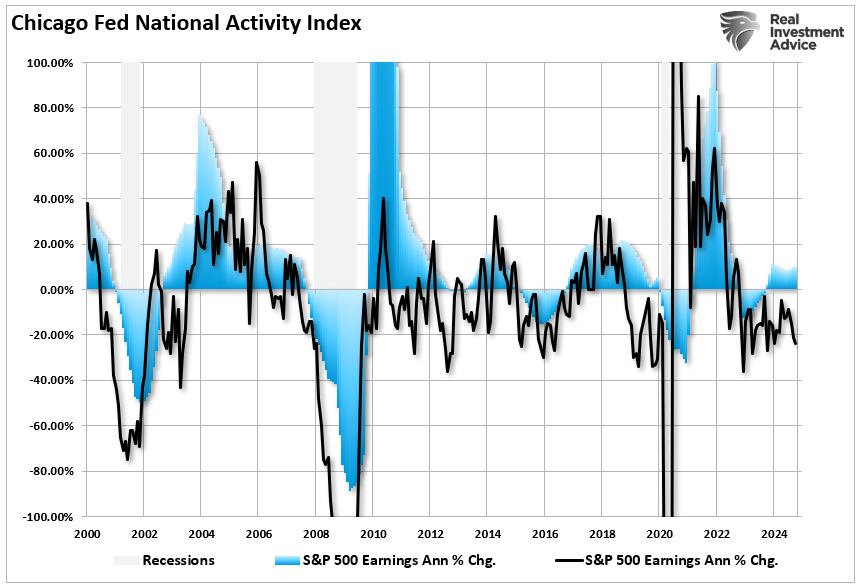

CFNAI因其广泛的覆盖范围,为我们提供了深入洞察不同经济因素如何共同作用于企业盈利的视角。随着生产和就业指标的下滑,2025年实现强劲盈利的展望变得愈发艰难。如图所示,CFNAI与企业盈利之间存在着较高的历史相关性,但这种关联并非稳定不变,而是存在波动。

CFNAI vs 盈利

除了上述核心指标外,步入2025年还需留意以下几个关键方面:

- 消费者支出:消费贡献了近70%的美国GDP,近期数据显示零售销售额增长放缓,反映出在通胀压力和利率上升的背景下,消费者更加谨慎。消费者支出的减少将直接降低以消费为主导的公司的收入预期。

- 劳动力市场动向:尽管失业率仍保持低位,但职位空缺和工资增长正在放缓。劳动力市场的疲软可能会制约可支配收入的增长,进而对依赖消费者实现盈利的企业构成更大的挑战。

- 企业利润率:原材料、劳动力和借贷成本的上升正在不断压缩企业的盈利空间。如果这些趋势持续下去,2025年的企业盈利可能会低于预期水平。

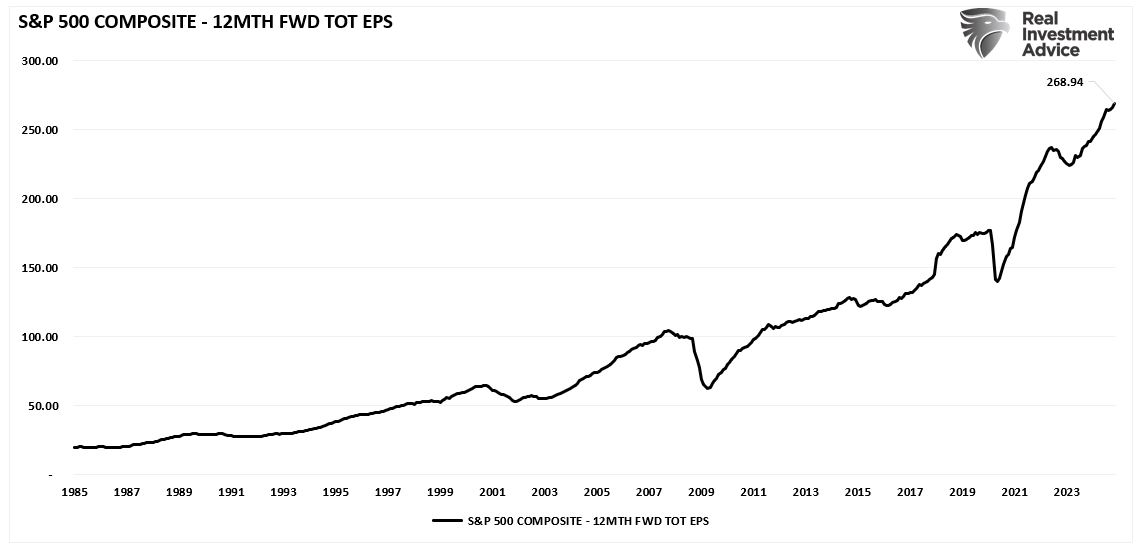

当前,华尔街分析师预测2025年企业盈利将达到历史新高峰。据估算,标普500指数自下而上的每股收益(EPS)预计为268.94美元,年增长率将突破10%。若此预测应验,将创下每股收益的历史新高。

标准普尔500综合指数- 12个月远期每股收益

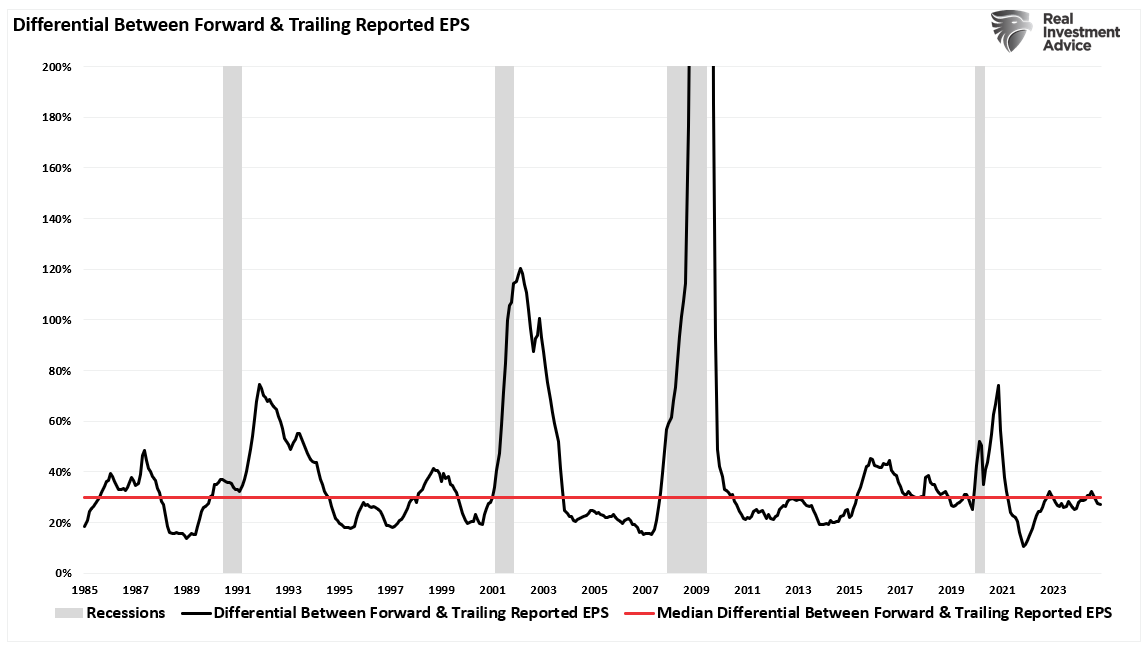

然而,历史经验告诫我们要保持谨慎:分析师往往会在一年前高估盈利约30%(按中位数计算)。鉴于当前经济数据已初显放缓迹象,这些预测或许过于乐观。同时,ISM制造业指数和CFNAI等先行指标的趋势也预示着更为保守的前景。

遠期和滾動每股收益之间的差值

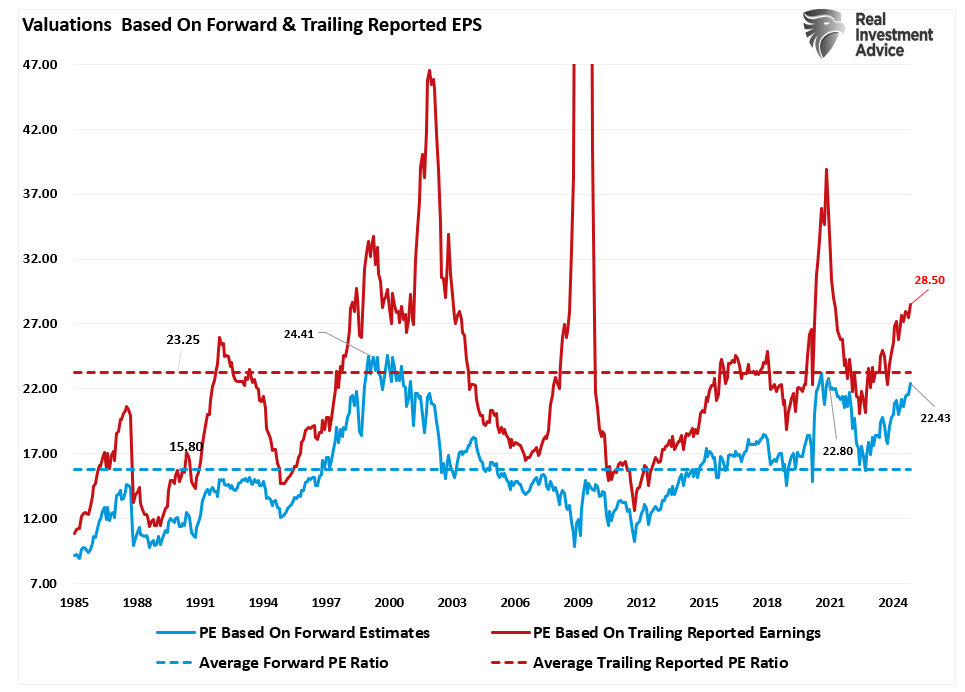

值得警惕的是估值风险。目前,标普500指数的远期市盈率高达22.43倍,远超15.8倍的历史均值。一旦盈利未达预期,投资者重新评估估值后,股市或将承受下行压力。

基于前瞻性和滾動每股收益的估值

结合当前经济数据,华尔街对2025年的盈利预测似乎偏高。制造业活动疲软、GDP增速放缓以及消费者行为趋谨,均表明当前经济环境难以支撑盈利的大幅增长。因此,投资者需审慎应对华尔街高预期与经济形势趋软之间的落差。以下策略值得借鉴:

- 分散投資:跨行业投资,以降低对特定行业(尤其是消费支出或制造业依赖度高的行业)的风险暴露。

- 品质优先:优选资产负债表稳健、现金流充足且市场地位稳固的企业。这类企业在经济放缓时往往更具韧性。

- 紧跟先行指标:为预判盈利变化,需密切关注ISM制造业指数、CFNAI及消费者支出动向。

- 应对波动:高估值意味着风险容忍度降低。若盈利不及预期,市场波动可能加剧,需提前做好准备。

若上述不利因素持续发酵,企业盈利增长或将大幅放缓,甚至可能出现相对于华尔街当前预测的轻微下滑。对投资者而言,这或将导致股市回报降低,尤其是对那些对盈利预期敏感的高增长板块。

我们将持续关注这些数据及信用利差等市场风险指标。然而,当前市场动态仍受乐观情绪和投资者对高股价的盲目信心所驱动。尽管这种情绪可能持续时间超出理性预期,但最终经济基本面将决定市场走向。

长期来看,我们虽无法精准“择时”市场,但可通过关注市场驱动因素来有效管理投资组合风险。市场情绪、信用利差、盈利状况及实时经济数据将为我们把握市场动向提供重要线索。

***

避雷泡沫股,发现造低估的股票;

最长十年的业绩预测;

直观查看营收、盈利增长趋势。

各大投资人持仓数据。

一站式股票筛选、估值分析、基本面分析工具,协助你选好股、避差股,省时又省力。点击此处了解InvestingPro更多功能。

翻译:刘川

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到